換価分割の課税

換価分割の課税

実家の土地を相続したものの、相続人には持ち家がある場合、たとえ家族の思い出が詰まった懐かしい家であっても、取り壊して売却せざるを得なくなることがあります。このようなとき、土地の売却代金を相続人の間で分ける換価分割が行われます。

相続税と譲渡所得税

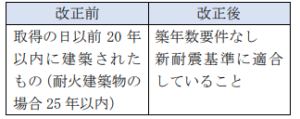

相続開始の後に売却するのであれば、相続税評価額(路線価や倍率評価)で相続税を計算し、譲渡所得税は、被相続人の取得価額と売却価額をもとに計算します。相続税と譲渡所得税が課税されますが、相続税は遺産の取得に対して課税されるのに対し、譲渡所得税は、被相続人の取得時から蓄積されたキャピタルゲインの実現に対する課税ですので、それぞれ異なり、二重課税とは考えられていません。

また、譲渡所得の計算では、先に課税された相続税のうち、土地の価額に対応する部分は、取得費に加算され、その分、譲渡所得税の負担は少なくなります。

なお、相続開始前に、土地の売買契約が締結されていたときは、売却価額で相続税が課されることがあるので注意しましょう。

分割協議が未了のときは

申告期限までに遺産分割協議が調ったときは、相続税も譲渡所得税も遺産分割の割合で按分しますが、分割協議が調わないときは、どちらも法定相続分で計算されます。

相続税の申告期限後に遺産分割協議が調った場合は、修正申告または更正の請求により相続人の間で相続税の負担を精算することができます。しかし、譲渡所得税については、申告期限後に分割協議が調ったとしても遺産分割の割合で修正申告や更正の請求をすることはできず、法定相続分での申告のままとなります。税務署からすれば一度、納税が行われているので申告期限後の分割の変更は、相続人の間で精算してくださいという考え方のようです。

隠れた債務が見つかったときは

相続は実家の土地・建物だけと思っていたら、実は、親が生前、親族から金銭の支援を受けていたことがわかることがあります。

このようなときは、親族間の争いでもある場合を除き、売却代金の一部を債務の返済に充当することになります。親族から親が金銭支援を受けた当時の事情を聞いて納得できる場合、これまでの親族の支援に感謝して親の債務を引き継ぎ、債権債務関係を清算することで相続手続きは終わります。