コロナ補助金と設備投資

設備取得分は収入にならない

コロナ補助金と設備投資 設備取得分は収入にならない

引っ越し先での美容院や病院探し

春の引っ越しシーズンも過ぎ、新天地で新たな出会いや探索の機会も増えているのではないでしょうか。引っ越し先での美容院、歯医者さん、かかりつけ医を新たに探すのも一苦労です。それでも、最近ではネットでいろんな情報を比較検討できますので、便利な時代です。

各種業種の店舗サイトをネット検索していると、“うちはこれだけコロナ下の衛生対策に力を入れています”的な宣伝文句が増えています。大事なポイントですね。

コロナ下での補助金が設備導入のモチベに

設備は素晴らしいけど、投資金額的にためらいがあったが、今回のコロナ補助金が思い切って導入をするきっかけとなったと歯医者さんが話していた設備がありました。

口腔外バキュームと言われるもので、歯科治療で広範囲に飛散すると言われているエアロゾルの飛沫を吸引し、飛散や感染を防止するものです。

東京都や神奈川県をはじめ各自治体で100 万円を上限等などの条件(=半分程度の補助となるようです)で、コロナ対策補助金とされたことで、歯科医師会のサポートもあり、こうした設備の導入が業界内で進んだようです。この設備の有無での比較写真を見ましたが、安心安全のためにはこうした補助金と設備導入はどんどん進んでほしいものです。

補助金は原則収入として課税対象となる

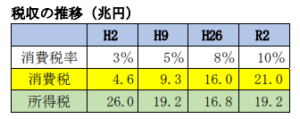

コロナ下では、持続化給付金や家賃支援給付金など、様々な補助金や給付金が施されました。こうした支援金は、確定申告において収入として計上する必要があります。

しかしながら、補助金で設備を導入した場合には、所定の手続きにより、設備投資額分だけ収入金額に計上しない課税の方法があります。長い目で見ると減価償却の計算を通じて、結果的には、課税負担は平準化されるようになっていますが、補助金をもらった年度に一時に課税される事態は回避されることになります。

こうした補助金の申請も令和 3 年度分まではすでに終わっています。これからまた令和 4 年分の受付が始まるのか否かは、今後の感染状況によるものと思われます。

コロナ下でも果敢に生き延びて行けるよう、給付金や補助金などの支援情報にも敏感に気を配りたいですね。