令和4年度・税制改正大綱

納税環境整備編

令和4年度・税制改正大綱 納税環境整備編

令和4年度税制改正(納税環境整備)

(改正1)税理士制度の見直し

1.税理士業務のICT化の努力義務

税理士は、業務のICT化等を通じて納税義務者の利便の向上等を図るよう努めるものとする規定が創設されます。

2.税理士試験の受験資格見直し

若年層の税理士試験の受験を容易にし、多様な人材確保を図るため、受験資格が緩和されます(会計科目の受験に、受験資格が不要となります)。

3.税理士法人の業務範囲の拡大

税理士法人の業務の範囲に、①租税に関する教育の普及及び啓発、②後見人等の地位に就き、他人の法律行為の代理を行う業務が追加されました。

(改正2)領収書の電子保存義務化の猶予

電子取引の取引情報の電子保存について、令和4~5年に行う電子取引でやむを得ない事情があると認められる場合には、経過措置が講じられることとなりました。

(改正3)記帳義務を適正に履行しない納税者等への対応

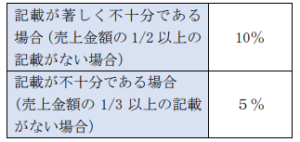

1.過少申告加算税等の加重措置

記帳義務を適正に履行しない納税者への過少申告加算税・無申告加算税については通常の加重税額に申告漏れの税額(所得税・法人税・消費税)に次の割合を乗じた金額が加算されることとなりました。

(改正4)証拠書類のない簿価経費の必要経費不算入・損金不算入措置の創設

証拠書類のない簿外経費についての必要経費・損金不算入措置が創設されます。

(改正5)財産債務調書制度の見直し

提出期限を後倒しするなど提出義務者の事務負担の軽減を図るとともに、適正な課税を確保する観点から、特に高額な資産保有者については所得基準によらずに財産債務調書の提出義務者に加えられました。

(改正6)地方税務手続のデジタル化

eLTAX(地方税ポータルシステム)を通じた電子申告・申請の対象手続や電子納付の対象税目・納付手段が拡大されます。