令和6年度税制改正大綱 法人課税編(中小企業)

令和6年度税制改正大綱 法人課税編(中小企業)

賃上げ促進税制の強化(中小企業者等)

中小企業の6割は欠損法人であることから、これまで賃上げしても税額控除のメリットを受けることができませんでした。

6年度改正では、新たに5年間の繰越控除制度を設け、赤字企業にも賃上げのインセティブを持たせます。教育訓練、子育てと仕事の両立支援、女性活躍の推進を行う企業には税額控除率が上乗せされ、税額控除率は最大45%(法人税額の20%が上限)となります。

適用要件 : 税額控除率

・雇用者給与等支給額 前年比1.5%以上増加:増加額の15%

前年比2.5%以上増加:増加額の30%

・教育訓練費支給額 前年比5%以上増加、雇用者給与等支給額の0.05%以上:10%加算

・子育て・女性活躍支援

プラチナくるみん、プラチナえるぼし、くるみん、えるぼし(2段階目以上):5%加算

事業再編投資損失準備金制度は拡充

中堅・中小企業が成長するためには、M&Aにより人材や技術を有する中小企業を子会社化し、グループ再編を通じて経営資源を集約することが必要となります。このとき、簿外債務や偶発債務を負担するリスクに備え、株式取得額に対応する事業再編投資損失準備金を損金として積み立てる制度です。

6年度改正では、産業競争力強化法に定める特別事業再編計画の認定を受けた事業者は、最初に取得した株式等について取得価額の90%、それ以外は100%を損金算入できるようになります(現行70%)。据置期間を10年(現行5年)とし、その後5年間で均等額を取崩して益金に算入します。

上記の措置を講じ、令和9年3月31日まで3年間の延長となります。

交際費等は、飲食費の除外枠が1万円に

飲食費について交際費等の損金不算入となる範囲から除外される金額は、1人当たり1万円以下(現行は5千円以下)に引き上げられ、令和6年4月1日以後に支出する飲食費から適用されます。

また定額控除限度額(800万円)までを損金に算入できる特例も3年延長されます。

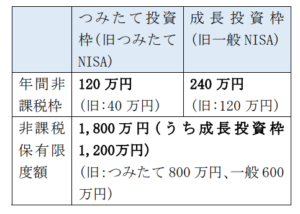

2024 年 1 月から新 NISA がはじまる

2024 年 1 月から新 NISA がはじまる