賃借人の孤独死

賃借人の孤独死

一人暮らしの高齢者に賃貸した場合、オーナーは、賃借人の孤独死と向き合うことを余儀なくされますが、これからは地域コミュニティと連携し、高齢者をターゲットにした賃貸を新たなビジネスモデルとして考えると良いかもしれません。

賃借人の孤独死リスクとは

賃貸オーナーは、賃借人の孤独死が判明すると、警察へ通報した後、残存物の処理、原状回復・リフォーム工事などの費用がかかるばかりか、賃借人の募集期間中は収入がなくなるなど、大きな負担となります。

さらに、次の募集では告知事項として孤独死の事実を明らかにすることが求められ、賃料を下げざるを得ないリスクも生じます。

高齢者賃貸にはメリットも多い

その反面、高齢者には貸し渋るオーナーが多いため、高齢者の賃借ニーズは高く、一度契約すると長期にわたり居住してくれるので、オーナーとしては退去に伴う空室リスクや工事の費用や募集コストを減らして、安定的な家賃収入を確保することが見込めます。実は、孤独死は高齢者より、むしろ50~60代に多いというデータもあります。

必要経費には、継続的な賃貸がポイント

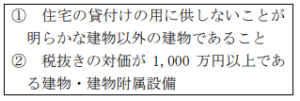

不動産所得における必要経費の要件は、賃貸収入を得るため、業務に必要な費用であること、または業務に関連した費用であることです。

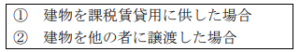

賃貸契約解除から、原状回復・リフォーム工事、募集活動を経て、新たな賃借人の入居までが間断なく行われ、再び賃貸が始まるのであれば、賃貸業としての継続性が担保されます。この場合、不動産所得の計算上、原状回復・リフォーム工事の費用は、業務に直接要した費用として、また、減価償却費や固定資産税は、業務に関して生じた費用として、必要経費になります。

コミュニティと連携した賃貸モデルを!

大事なことは、入居者の孤独死への対応をしっかりしておくことです。契約時には賃借人に損害保険を付保する、介護サービスを利用する、地方自治体や民間の見守りサービスを活用するなどです。コミュニティで高齢の入居者を途切れなく見守り、親族からの定期的な連絡を加えることで、リスクを極力減らし、結果として、安定的な賃貸収入の確保にもつながることでしょう。

一人暮らしの高齢者が増える中、孤独死リスクと向き合う高齢者への賃貸が、時代の要請に適うのかもしれません。