183 日以上滞在した場合 米国から帰国した者の外国税額控除

米国に 183 日以上滞在して帰国した場合

新型コロナウィルスの変異株「オミクロン株」の世界的な感染拡大。令和3年末より政府の水際対策も強化されました。外国から帰国された方も関係者も大変ですね。

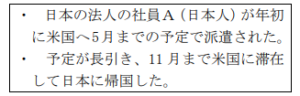

ここでは、次のような米国からの帰国者の所得税の事例を検討してみましょう。

米国の連邦個人所得税の取扱いは?

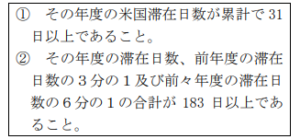

グリーンカードを有していない日本人は、次の Substantial Presence Test(実質滞在テスト)を満たす場合、米国の税務上、米国居住者として取扱われます。

Aさんは、①と②を満たすため、米国居住者とされ、その年分の課税所得についてIRS(内国歳入庁)に個人所得税申告書(Form1040)を作成し、申告納税を行わなければなりません。申告期限は翌年4月 15 日ですが、最長 10 月 15 日まで延長できます。

日米租税条約(短期滞在者免税)は?

日米租税条約 14 条(給与所得)には、短期滞在者免税の規定があります。Aさんは、12 カ月の期間を通じ滞在期間が 183 日を超えており、この規定は適用されません。

日本の所得税の取扱いは?

Aさんは派遣期間が予め1年未満とされており、出国時に日本居住者とする取扱いをしている場合には、変更する必要はありません。この場合、Aさんは、日本居住者として、全世界所得につき日本の所得税の申告義務を有することになります。

米国申告 4 月。外国税額控除はどうする?

この場合、米国と日本の所得税が二重に課税されてしまっているので、日本側で外国税額控除を適用できます。ただし、米国の申告期限が 4 月 15 日なので、日本の申告期限に間に合わないことも有り得ます。

実務では、当年分の所得税申告で明細書を添付し、翌年分に外国税額控除余裕額を繰越すやり方も考えられます。