01-法人税

令和3年改正・研究開発費税制

試験研究費の 9.4%って何?

令和3年改正・研究開発費税制 試験研究費の 9.4%って何?

増減試験研究費割合「8%」が「9.4%」に

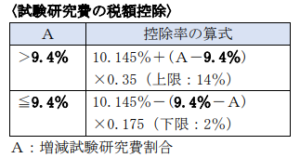

試験研究費の税額控除制度は、よく改正が入ります。令和3年についても見直しが行われ、令和3年4月1日から開始する事業年度については、税額控除率(一般型)は次のような計算方法になります。

この算式では増減試験研究費割合が9.4%を超えると、控除率のカーブがグンと跳ね上がります。この 9.4%(改正前 8%)という数値は、政府の研究開発投資目標から持ってきた政策目標の数字です。

9.4%増で民間投資は 90 兆円(5年計)

政府は、令和3年から5年間で研究開発投資の官民合わせた累計額 120 兆円の確保を目指しています。民間企業は約 90 兆円が目標。単年度では 14.2 兆円(平成 30 年度)ですので、5年間、9.4%増加すれば、約 90兆円が確保できることとなります。

大手の今年のR&Dは約8%増で計画

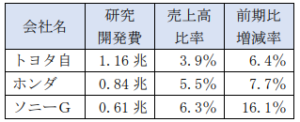

試験研究費の税額控除は、研究開発費が大きな大企業の適用額が大きいのが特徴です(平成 30 年の措置法適用実績 旧総額型5,751 億円・中小企業型 357 億円)。毎年、日刊工業新聞社が実施している「研究開発(R&D)アンケート」の 2021 年版ではR&D(計画)の上位3社は次のとおりです。

解答した 163 社全体では、前年度実績比8.4%増となり、12 年連続の増加です。

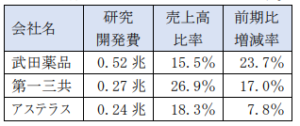

製薬会社のR&Dはダントツの高水準

また、新薬開発競争が激しい製薬会社のR&D(計画)は、次のとおりとなります。

令和4年度・税制改正大綱

法人課税編

令和4年度・税制改正大綱 法人課税編

令和4年度税制改正(法人税・事業税)

安倍・菅政権では「成長」分野の税制支援に力を入れていましたが、今回の税制改正は「分配」を重視したものとなっています。

(改正1)賃上げ(促進)税制の見直し

この制度は、平成 25 年に導入以来、見直しを重ね継続されていましたが、その実効性に疑問が上がっていました。今回の改正は、これまでの中でも最大規模のもの。前年度比 1,000 億円台後半の減税となります。

1.大企業向け(全企業対象)

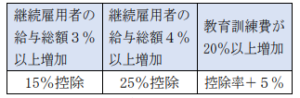

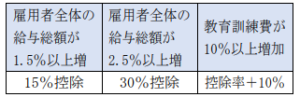

旧制度では「新規雇用者の給与総額が増加した場合」が優遇対象でしたが、新制度では「継続雇用者の給与総額が増加した場合」が対象となり、その増加額の最大 30%の税額控除が適用できます。

一方、大法人(資本金 10 億円以上など)の賃上げ率が低い場合には、研究開発税制などの税額控除の適用が制限されます。

2.中小企業向け(資本金1億円以下)

中小企業の場合には、雇用者全体の増加率に応じ、最大 40%の税額控除が適用できます。

(改正2)オープンイノベーション促進税制の拡充

出資の対象会社に、設立 10 年以上・15 年未満の売上高に占める研究開発費の割合が10%以上の赤字会社が追加されました(保有期間も「3年以上」に短縮)。

(改正3)5G導入促進税制の見直し

地方でのネットワーク整備を加速する観点から、3年間の集中投資を促す形となりました。対象設備の要件の見直しや税額控除率の段階的な引き下げが実施されます。

(改正4)大法人に対する法人事業税所得割の軽減税率の見直し

外形標準課税対象法人(資本金1億円超)の年 800 万円以下の所得に係る軽減税率を廃止し、標準税率を 1.0%とします。

70%損金算入の税制

70%損金算入の税制

施行されたのか、未だなのか

令和3年度税制改正の「経営資源集約化税制(中小企業事業再編投資損失準備金)」が令和3年8月2日に施行されました。

この施行は、改正産業競争力強化法等一括法の施行日からとされていたためか、財務省や国税庁での案内はなく、この施行を広報したのは、中小企業庁でした。

なお、一括改正法の施行は、法公布日(6月 16 日)、公布後1ヶ月以内、3ヶ月以内、1年以内、と分かれていたので、経営資源集約化税制の施行と関連のあるものの施行の判別が分かりにくい状態でした。

中小企業庁が主導しての推進

中小企業庁は、8月2日に、「経営資源集約化税制(中小企業事業再編投資損失準備金)の活用について」を公表しました。

先の施行日を待っていたような対応で、中小企業庁の主導の下での「経営力向上計画」認定申請等の様々な手続きを経る必要があります、という案内をし始めました。

中小企業事業再編投資損失準備金制度

この税制は、令和6年3月 31 日までに株式取得によってM&Aを実施する場合(取得価額 10 億円以下に限る)に、株式等の取得価額として計上する金額(取得価額、手数料等)の 70%以下の金額を準備金として積み立てた時は、その事業年度において損金算入される、というものです。

ただし、この準備金は、積み立て後5年を経過した事業年度以降5年間で準備金残高の均等額を取り崩して、益金算入します。

税制によるリスク対策支援措置

この制度創設の趣旨については、税制改正大綱は、「その株式等の価格の低落による損失に備えるため」とし、財務省の税制改正パンフレットは、「M&A実施後に発生する中小企業の特有のリスク(簿外債務、偶発債務等)に備える観点から」とし、「税制改正の解説」も、中小企業M&A市場の未成熟さや費用負担の困難性が生む投資リスクに備える為の支援措置だ、としています。

準備金の臨時取崩しでの益金算入

準備金の任意取崩し、経営力向上計画の認定取消し、本税制対象子会社の解散・合併消滅、その株式の帳簿価額の減額(評価減や資本剰余金分配など)、その株式の譲渡、青色申告の取消し、等々の場合には、準備金の全部又は一部の取崩しをし、益金算入することになります。

ひいきのお店にも反面調査

「1人飲み」で重加算税

ひいきのお店にも反面調査 「1人飲み」で重加算税

「1人飲み」を交際費としていたことで…

最近は、コロナ禍ということもあり、どの法人も交際費支出がすっかり減りました。

そのような雰囲気の中、令和3年1月に東京高裁が出した判決が税理士の間で話題になりました。

ある社長がクラブの利用代金を会社の交際費として会計処理をして申告したところ、税務調査を受け、この経費が「個人的な飲食費」ではないかと指摘されました。

実はこの支払は、その社長がひいきにしていたホステスの所属するお店で社長1人で飲んでいたもの。クラブ側にも反面調査も入り、事実が発覚します。会社側は、税務署と交渉して、この支出を「貸付金」として、費用を取消し、修正申告をしました。

交際費は、事業関係者に対する接待・供応

交際費は、①事業関係者に対し、②親睦を深めて、取引関係を円滑にする目的で行う、③接待・供応などの行為をした費用です。誰かを接待しないと、交際費とは認められません。ひいきのホステスと1人で遊興するのは、「個人的な飲食費」とされ、役員賞与とされます。この場合、法人税の損金とされず、源泉所得税も徴収されますので、税金のダブルパンチ。今回は、さらに消費税の控除も取り消されます。

「貸付金」という着地点はよくある話

ここで、実際の税務調査では、調査官から「社長はこの支出を会社に返すつもりですか?返さないつもりですか?」と聞かれることがよくあります。実は、これは「助け船」。貸付金(返すつもり)とすれば、損金として控除できなくても、源泉税の課税は回避できます。これに未収貸付金利息の計上もれと併せて、修正申告に応ずることは、よくある話です。

「隠蔽・仮装」と見られて重加算税賦課

その申告後、この会社に「重加算税」の納付書が届きます。接待をしていないのに交際費として会計処理したことが、「事実(個人的な飲食)を隠蔽し、(交際費に)仮装した」として最も重いペナルティが課されたのです。会社は納得できず裁判へ。「人脈を広げるという意味がある」と主張しましたが、東京高裁は、「(理由が)抽象的」「接待の相手方と業務の関連性の具体的説明がない」と控訴棄却の判断をしました。

M&A投資損失準備金税制適用手続

M&A投資損失準備金税制適用手続

中小企業事業再編投資損失準備金制度

令和3年度税制改正で創設された「経営資源集約化税制(中小企業事業再編投資損失準備金)」の適用が出来るのは、認定経営力向上計画に従って購入取得したM&A株式の取得価額の 70%以下額を中小企業事業再編投資損失準備金として積み立てをし、積立金額の計算明細書を添付した申告書を提出することが出来る場合です。

適用手続をし得る中小企業

この税制の適用を受けるための前提となっている、中小企業等経営強化法に基づく「経営力向上計画」の申請をし、認定を受けることが出来るのは、特定事業者等(常時使用する従業員数が 2000 人以下の法人または個人)に該当する事業者のみです。

M&A株式の売主側についても、特定事業者に該当する必要があります。

他方、税制の適用を受けるためには、申告者が租税特別措置法上の中小企業者等(資本金又は出資金の額が1億円以下の法人)に該当する必要があります。

計画申請・認定・確認の手続の流れ

① M&Aの交渉相手が定まったタイミング(基本合意後等)で、経営力向上計画を策定し、主務大臣の認定を受けます。認定申請時には、「事業承継等事前調査チェックシート」を作成し、添付します。認定の標準処理期間は 30 日とされています。

② 認定計画の内容に従って株式取得を実行した後、主務大臣に対して事業承継等を実施したこと及び事業承継等事前調査を実施したことについて報告し、経営力向上計画実施確認書の交付を受けます。

③ 税務申告に際しては、①の申請書と認定書の写し、②の確認書の写しを添付しなければなりません。

準備金積み立て手続

準備金積み立ては、損金経理の方法で、若しくは、決算確定手続での剰余金の処分による方法で行なわなければなりません。

この積立金は、法令の規定に拠るものなので、必ずしも株主総会の決議を経る必要はありません。

事後手続

経営力向上計画では、3~5年の計画実施期間を設定することになっており、毎年の事後状況報告を行うことになっています。

これを怠ると認可取消し・積立準備金の全額取崩しとなってしまいます。

事業承継等事前調査(DD)

事業承継等事前調査(DD)

税制度を利用するための要件

M&A対価の 70%損金算入の要件である経営力向上計画の認定には、「事業承継等事前調査」(デューデリジェンス・DD)の実施をしなければなりません。

事業分野別申請書記載例のDD欄には、法務に関する事項(弁護士実施)と財務・税務に関する事項(税理士・公認会計士実施)、事業(対象企業のビジネスモデルの把握、事業性の評価及びシナジー効果分析・事業統合に関するリスク評価等)に関する事項(中小企業診断士実施)が掲示されていますが、うち法務と財務・税務とは絶対必要DDとされています。

デューデリの対象の定型化

「事業承継等事前調査チェックシート」が用意されていて、法務DDでは 11 項目 40細目で、項目は、①会社組織制度等、②株式、③重要な契約等、④資産、⑤負債(資金調達に関するものを含む)、⑥人事・労務、⑦訴訟・紛争、⑧許認可等、⑨コンプライアンス、⑩環境問題、⑪その他、と多岐に亘り、社労士・中小企業診断士の分野も含んでいます。

財務・税務DDでは、4項目 30 細目で、項目は、①貸借対照表、②損益計算書、③会計方針、議事録等の確認、④税務リスクの把握、と範囲が相対的に狭いと言えます。

チェックシートの記載内容

チェックシートは、予定欄と実施欄に分かれ、経営力向上計画の認定申請時には、各細目の予定欄に実施予定のものには○を、そうでないものには×を記載して不実施の理由を記載します。

M&Aの実施後、主務大臣に対しての「事業承継等報告書」提出時には、「チェックシート」実績欄に、実施したものには○を、そうでないものには×を記載して不実施の理由を記載します。

DDで作成提出されるものは、このチェックシート各1枚だけです。様式としては、極めて簡易・簡便です。

デューデリをしないケースも多かった

中小企業庁の資料によると、M&A対価が、1000 万円以下では 53.8%、1億円以下では 27.1%、10 億円以下では 4.7%で、DD費用と仲介料がゼロとのことです。

M&A会社のホームページでは、DD実施は全体で、36.1%とも言っています。

チェックシートDDで、DDの一般化と低廉化が始まる予感がします。

決算賞与の留意点

決算賞与の留意点

決算賞与とは

決算を迎えるにあたって、思った以上に利益が出そうなので、どうせ税金で取られるなら、頑張った従業員に賞与を払って税金を減らしたいと考えるのは、世の常です。

これが決算賞与です。

気づいたときには時遅し

しかし、そう気づいたときは、既に時遅く、今から資金を手当てして賞与を払っていたら決算月をまたいで、翌期になってしまう。そうなると、税金は取られるわ賞与で資金は必要だわで、結局決算賞与を諦めざるをえません。

税務署も人の子です

税務署も人の子です。それでは無体ということで、次の条件をクリアすれば決算賞与を認めるとしました。

① その支給額を、各人別に、かつ、同時期に支給を受ける全ての使用人に対して通知をしていること。

② 通知をした金額を通知した全ての使用人に対しその通知をした日の属する事業年度終了の日の翌日から 1 か月以内に支払っていること。

③ その支給額につき①の通知をした日の属する事業年度において損金経理をしていること。

3 月決算を例に分かりやすくいうと、

① 3 月中に全従業員に賞与金額を通知しておくこと

② ①の賞与を 4 月中に払っていること

③ ①の金額を 3 月中に決算賞与として損金経理しておくこと

しかし思わぬ落とし穴が

3 つの条件の大前提は、決算月中に決算賞与額が確定していることです。

しかし、就業規則の賞与の規定に以下の一文があると大前提が崩れてしまいます。

「賞与はその支給日に在職する従業員に支払う」。賞与決定日には在職していても翌月の賞与支給日には在職しているかどうかわかりません。これでは決算賞与額が確定しているとはいえないからです。一般的な就業規則は上記の一文が必ずといってよいほど入っています。ご留意ください。

不祥事で役員報酬減額・返上時定期同額給与になるの?

不祥事で役員報酬減額・返上時 定期同額給与になるの?

お詫びとともに処分を発表

会社やその役員が不祥事等を起こした際に、「〇か月役員報酬〇〇%減」や「役員報酬の〇〇%を返上」といった処分をニュースで見かけますが、実際にこの処分を行う場合、気をつけなければならない点がいくつかあります。

減額を臨時株主総会で決定した場合

基本的に役員の報酬は定款または株主総会の決議によって決めなければなりません。

手続きを行わず報酬を変更、または臨時に改定する事由に当たらない報酬額の変更をした場合、定期同額給与とはみなされず、役員報酬の一部が損金不算入とされます。

不祥事が起きて、役員報酬の一定期間の減額を臨時株主総会で決定した場合はどうなるかというと、こういった役員報酬の一定期間の減額は「やむを得ない事情」に該当すると判断されているため、一定期間の減額改定・その後の増額改定についても「臨時改訂事由」によるものとなり、支払われた役員報酬はすべて損金算入してもよい、ということになります。

支給された報酬を返上する場合

早急な処分を実施する等のために、株主総会を経ずに支給される報酬を「受領辞退・返上」した場合については「支給期の前か後か」で、取扱いが異なります。

一旦受領した役員報酬を支給期後に返上した場合は、支払われる予定であった報酬の全額が損金算入となります。ただし「一度支払ったもの」ですから、返上された金額分の源泉所得税も取られますし、社会保険料の算定等にも考慮されます。役員個人にとっては「返上」が一番ダメージのある処分かもしれません。なお、返上された報酬は雑収入等で計上する必要があります。

支給期前に辞退する場合

支給期前に報酬の一部を辞退した場合、減額改定と増額改定を行った扱いになり、事業年度中は減額され役員に支払われた金額が毎月の定期同額給与とみなされ、処分前や処分後に、それ以上に支払った分は損金不算入となります。

こちらは「返上」に比べると会社側の負担が大きい処分となります。役員個人には「支払われていない」ため、辞退した部分については個人に課税はされません。

売上の相手先に関する記帳要件

売上の相手先に関する記帳要件

売上相手先の名前しか知らなくてよいか?

関与先から「売上相手先の名前しか把握できない新しい販売方法を開始したいが、何か問題はあるのだろうか?」という質問を受けたとします。これまでは法人相手の対面販売のみだったため、相手先の住所や電話番号等の連絡先を知った上での販売でした。今後は販売チャネルを広げ、自社のウェブサイト上からクレジットカード決済で非事業者個人への販売(ソフトウェアのダウンロード販売)も開始したいとのことです。この方法では、申込時に自社に届く情報は顧客の「名前」のみとなります。決済代行会社へは顧客のカード情報が提供されますが、自社へはクレジットカード決済で代金が回収されるため、請求書発行手続きを要しないことから、申込時に住所等の情報は入力不要となっています。

果たして、名前しかわからない取引で、青色申告や消費税の仕入税額控除の帳簿記載事項は問題があるのでしょうか?

法人税法が要請する記帳要件

「青色申告法人の帳簿書類」については、財務省令で定めるところにより、帳簿書類を備え付けてこれにその取引を記録し、かつ、当該帳簿書類を保存しなければならないとされています。財務省令では、「仕訳帳」、「総勘定元帳」その他必要な帳簿を備え、別表20 に定めるところにより、取引に関する事項を記載しなければならないとされています。別表20 の(十一)では、「売上に関する事項」として、取引の年月日、売上先、品名その他給付の内容、数量、単価及び金額並びに日々の売上総額を、記載すべき原則的事項として挙げています。ここでは売上先の住所や電話番号は記載すべき事項とされていません。

申込みの際に届く情報が「名前」であっても、取引の年月日、売上先、品名その他給付の内容、数量、単価及び金額並びに日々の売上総額を記載することには支障がないものと思われます。そのため、売上の相手先に関する記帳事項について、売上先の「氏名又は名称」だけでよく、それ以外の住所や電話番号を知らなくとも(記載しなくても)問題ないものと考えられます。

消費税法が要請する記帳要件

消費税法でも、同様な帳簿要件があります。ここでも売上先の住所や電話番号は記載すべき事項とされておらず、取引の年月日や内容がわかれば問題ないものと考えられます。