法人実効税率とは

法人実効税率とは

与党税制調査会で法人実効税率の引上げが検討されている旨の報道がされました。

国外では法人税の最低税率を 15%としてこれまでの法人税率引下げ競争に歯止めをかけ、財政基盤を強化しようとしています。

所得に課税される税が対象

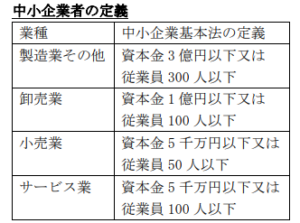

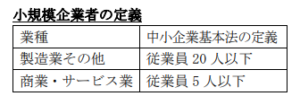

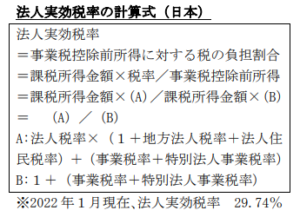

法人実効税率は、所得に対して課税される税の負担割合。法人税、地方法人税、法人住民税、法人事業税、特別法人事業税の合計額が課税所得に占める割合を指します。

なお、法人税や地方税は損金になりませんが、事業税は損金になりますので、実効税率の算定で使用する課税所得は、事業税を控除する前の所得に戻したうえで、税金をいくら負担しているかを計算します。

法人税率引下げ競争の終焉

各国は国際間の経済取引において、企業を自国に誘致して課税するため、これまで税率の引下げ競争をしてきました。この結果、法人税収は減り続け、一方で GAFA を始めとする多国籍企業は、本社や工場などの恒久的施設を置かずに事業展開し、所得をタックスヘイブンに集めたため、各国では十分に課税できないことが問題になっていました。このため、OECD では国際的な租税回避に対する課税のあるべき姿を長年にわたり議論し、昨年 10 月にはデジタル課税の導入と合わせ、法人税の最低税率を 15%とすることが決まりました。

資源価格の高騰がもたらす負担増

世界では、経済活動の正常化に合わせて財政の立て直しをはかるため、増税の動きに転じています。しかし、輸入に頼る原油や食糧品などの価格の高騰は、資源の乏しい日本において、コスト上昇分を販売価格に転嫁できるまで企業収益を圧迫することになります。また、法人実効税率の対象とならない消費税、揮発油税などのコストまで含めると、企業の実質的な税負担は更に大きくなってくるのではないでしょうか。