赤字でも納税の消費税は予納

ダイレクト利用で先払いを⁉

赤字でも納税の消費税は予納 ダイレクト利用で先払いを⁉

消費税は滞納の多い税目

消費税は滞納の多い税金です。令和 3 年8 月に国税庁から発表された令和 2 年度の滞納状況でも、新規発生滞納額が全税目の半分以上を占めていました。

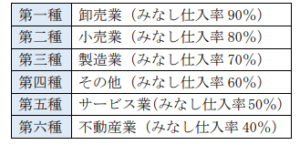

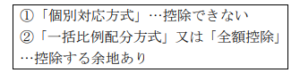

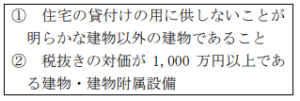

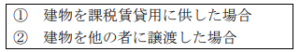

消費税は、商品や役務提供の対価の一部であり、売上時には、本体部分である売上(損益項目)と預かり部分である仮受消費税(負債)を分けて会計計上します。仕入や経費発生時には、本体部分である仕入・経費(損益項目)と前払い部分である仮払消費税(資産)に分けて計上します。税金計算では、原則として、仮受消費税と仮払消費税との差額が納付すべき税額として計算されます。

この差額部分の現金的裏付け(=納税資金として確保しておくこと)がなく、受け取った仮受消費税部分も事業資金に投入されてしまっていると納税時に腐心することとなります。

ダイレクト納付を利用した予納のススメ

事業を継続していると、前年度基準から、ある程度今年度の消費税の納付予想額も見えて来るはずです。この分を事業用資金とは別の口座(=納税準備預金など)に寄せておければ安心です。しかしながら、実際には手元にあるお金ですから、事業資金がひっ迫するとどうしても手を付けてしまいがちです。これに対抗するには解約できない外部に預けてしまうしかありません。

そこで活用できそうな制度が、ダイレクト納付を利用した予納です。これは、毎月の均等額納付も可能ですし、または、収入に応じた任意のタイミングで納付することも可能です。自社の事業が季節的な売上の増減がある場合には、年間で一番お金の入ってきたタイミングで、中間申告に関係なく、納付できます。消費税納税で苦慮した経験がある場合には、一度ご検討ください。

ダイレクト納付のメリット

ダイレクト納付は、事前に振替納税される口座を登録しておき、即時もしくは指定日に税金が振替納税される手続です。

電子申告等の後、簡単な操作で納付手続が完了します。また、税理士が納税者に代わって納付手続を行うことも可能です。自社でインターネットバンキングの契約がない場合にも使えます。源泉所得税等の毎月の納付手続など、特に利用回数の多い手続に便利だとされています。

不便なら使うのを止めればよいだけです。

継続性は求められていませんのでお試しして損はありません。